一生に一度の買い物の住宅購入。

なかなかない機会だけに、知らないことがいっぱい。

中には知らずに損している場合も?

でも全部調べるのは難しいですよね?

今回は、誰も教えてくれない・知らないと損する住宅購入のマネー知識をまとめてみました。

人生で一番大きな買い物だから・・・こんなにお金が

まず住宅購入にはどのくらいのお金がかかるのでしょうか?

各地域の平均金額はざっと下記のようになります。

住宅の購入価格(「フラット35」利用者)

| (単位:万円) | ||||||

| 土地付注文住宅 | 建売住宅 | マンション | ||||

| 全国 | 4,039.2 | (2.1) | 3,336.8 | (-0.0) | 4,348.4 | (1.9) |

| 首都圏 | 4,717.8 | (1.4) | 3,669.9 | (0.6) | 4,787.0 | (0.7) |

| 近畿圏 | 4,148.7 | (1.8) | 3,196.2 | (-2.3) | 4,099.0 | (6.0) |

| 東海圏 | 4,071.2 | (-1.2) | 2,826.9 | (-4.4) | 4,082.1 | (12.7) |

| その他地域 | 3,677.2 | (3.5) | 2,752.5 | (2.0) | 3,413.9 | (3.2) |

参照:生命保険文化センター 住宅の平均購入価格はいくらくらい?

https://www.jili.or.jp/lifeplan/lifeevent/house/3.html

また土地・物件の価格のほかに、さまざまな諸費用が掛かります。購入時だけでなく、固定資産税など、その後も継続して支払っていく費用もあります。

まずは購入時にかかる費用をまとめてみました。

購入時にかかる費用

- 頭金:物件購入価格のうち、物件購入時に現金で支払う分のこと。物件価格の10~20%程度が目安。

- 申込証拠金:新築マンションの購入申し込みのときに不動産会社に支払うもの。2~10万円程度が目安。

- 手付金:売買契約締結時に売主に対して払うもの。売買代金の10%前後が目安。

- 印紙税:契約書に貼る収入印紙の代金。売買契約締結時の売買契約書と、ローン借入時の消費貸借契約書と、2つの書類に必要となる。

- 仲介手数料:売買の仲介をしてくれた不動産会社に支払うもの。(新築マンション、不動産会社が売主又は販売代理の場合は、仲介手数料はかからない。)

- ローン事務手数料:住宅ローンを借りた際、銀行に対して支払う手数料。

- ローン保証料:住宅ローンを保証してくれる保証会社に対して支払うもの。

- 登記費用:法務局に支払う登録免許税と手続きをしてくれる司法書士に支払う手数料。(住宅ローンの借入をした場合には、所有権移転登記と抵当権設定登記の両方の費用が必要。)

- 固定資産税・都市計画税:土地・家屋・償却資産の所有者がその資産がある市町村に納める税金

- 管理費、修繕積立金:マンションの管理組合に払うもの。購入の際にまとめて積立金を払いケースが多い。

- 火災保険料・地震保険料:火災保険料・地震保険を販売する保険会社に支払うもの。

- そのほかのオプション費用:家具や設備など、追加で購入するものの代金。

※団体信用生命保険料は、たいていの住宅ローンの場合、月々の利息に含まれていることが多く、別途支払う必要がない。

購入前の手続きで支払うものについては、ざっとこのようになります。

様々な手続きが必要になるため、その都度支払う費用も多く、購入段階でもまとまったお金を準備する必要があります。

参照:お金のミカタ「お金BANK」 物件の価格だけじゃない!住宅購入後にかかるお金と知らなきゃ損するお得な制度

https://savee.co.jp/life/?p=11075

次に、住宅購入後継続してかかる費用をまとめてみました。

住宅購入後にかかる費用

- 固定資産税・都市計画税:家や土地など不動産の所有者にかけられる税金

- 管理費・修繕費:今後メンテナンスしていく費用。戸建ての場合、主に水回りの修繕に積み立てる。マンションなどは管理費・修繕費として毎月引き落としされるケースが多い。

参照:sumo 固定資産税など、住宅購入後にかかるお金は?

https://suumo.jp/article/jukatsu/money/tips/1913/

このように、さまざまな面で多くの費用や税金がかかるのが住宅購入です。

不動産屋のチラシは、主に土地と物件の価格しか書いておりませんので、その他諸々の諸費用がプラス100万以上は見込まなければなりません。

さらに固定資産税などの税金や修繕費など、その後継続して払う費用が大きいですので、気を付けないとローン返済以外の負担が長期間にわたってのしかかってきます。

ローンの面でのお得

それではローン選びの際のお得を見ていきましょう。

オトク1:フラット35は頭金を1割以上払うと金利が低くなる

固定型で低金利のフラット35は、借入額が部権価格の9割以下。つまり、頭金が1割以上だと金利が低くなります。

【フラット35】 借入期間:21年以上35年以下

| 融資率 | 金利の範囲 | 最も多い金利 |

| 9割以下 | 年1.110%~年1.870% | 年1.110% |

| 9割超 | 年1.370%~年2.130% | 年1.370% |

【フラット20】 借入期間:20年以下

| 融資率 | 金利の範囲 | 最も多い金利 |

| 9割以下 | 年1.060%~年1.820% | 年1.060% |

| 9割超 | 年1.320%~年2.080% | 年1.320% |

【フラット50】 借入期間:36年以上50年以下

| 融資率 | 金利の範囲 | 最も多い金利 |

| 9割以下 | 年1.480%~年1.980% | 年1.480% |

| 9割超 | 年1.740%~年2.240% | 年1.740% |

参照:住宅金融支援機構 金利情報

https://www.simulation.jhf.go.jp/flat35/kinri/index.php/rates/top

例えば、下記の場合を比べてみましょう。

| 頭金 | 借入金額 | 返済年数 | 返済方法 | 備考 |

| あり | 2,700万円 | 35年 | 元利均等返済 | 繰り上げ返済なし |

| なし | 3,000万円 | 35年 | 元利均等返済 | 繰り上げ返済なし |

※ 団信に加入している場合

《返済シミュレーション》

| 頭金あり 金利:1.350% |

頭金なし 金利:1.790% |

差額 | |

| 毎月の返済額 | 80,700円 | 96,176円 | 15,476円 |

| 返済総額 | 33,894,122円 | 40,394,048円 | 6,499,926円 |

なんと頭金が300万違うだけで、総額で650万円も支払う額が違ってきます。

なるべく借り入れを少なくすることで、総支払額を抑えることができます。

オトク2:買い替え予定・繰り上げ返済予定の場合は、保証料を分割払いするのが得

ローンを組む際に必要なのが保証料。この保証料は通常、分割払いと一括払いがあります。

一見見ると一括払いの方が初期費用は抑えられますが、途中で全額繰り上げ返済する場合、一括払いの保証料は一部しか戻りません。

分割払いの場合は残りの保証料がすべて不要となりますので、その分の負担がなくなります。

もしローン完済までに、買い替えや住み替え、または繰り上げ返済の予定がある方は分割払いがお得であるといえます。

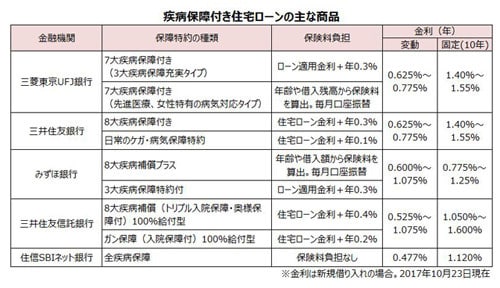

オトク3:がんの「診断」だけで補償対象になるプランがある

住宅ローンを組む際に一緒に加入する団体信用生命保険ですが、こちらにもお得なプランがたくさんあります。

がんで手術入院をしなくとも、就業不能となった場合でも対象となるプランもあります。

ただしその分、保険料は高め。契約する前に重複する生命保険はないか?チェックしてから加入しましょう。

参照:マイナビニュース

https://news.mynavi.jp/article/20171115-loan/

オトク4:共働きの場合は、2人で借りる

ローンの借り方も、共働きの場合お得な借り方があります。

夫婦で借りられる借り方は下記の3種類あります。

参照:マネー研究所 夫婦で住宅ローン 借入増額も配偶者の収入減がリスク

https://style.nikkei.com/article/DGXMZO32538830T00C18A7NZKP00/?page=2

大きな違いとしては、住宅ローン控除の対象と、団体信用生命保険の保証の範囲・条件になります。

気を付ける点としては、借入額を多めにしないこと。

万が一の時、借入額が大きいと負担が一気に大きくなります。

借り換えする際も、万が一片方の収入が大きく減った場合審査が通らなくなる場合がありますので、より長い目でマネープランを立てることが必要となります。

オトク5:ペアローンの場合、一方が短期で借りると後が楽

上記でご紹介したペアローンは、二人それぞれにローンを借りられる方法です。

この方法でお得なのは、一人が長期・もう一人が短期で借りること。

例えば、夫35年、妻10年で組んだ場合、子どもが小さいうちに多めに返済し、教育費がかかる高校・大学のころには住宅ローンの負担を減らすことができます。

妻の方が出産・育児・介護など、後々収入が減ることがわかっている場合なども、働いているうちに住宅ローンを多めに払うことができるため、計画が立てやすいといえます。

オトク6:民間保険で団信保険料を節約

基本的には住宅ローンを組んだ際に一緒に団体信用生命保険に加入します。

万が一の時ローン残高の最高全額保証できる団体信用生命保険ですが、その分保険料も多くかかります。さらにローン完済すれば、団体信用生命保険も同時に終了してしまいます。

もし借入額や返済期間が短い場合、新たに団体信用生命保険に加入するより、今まで加入している生命保険で賄ったほうが保険料も節約でき、保障もしっかりまかなえることも。

住宅ローン=団信必須というわけでは必ずしもそうではありませんので、加入する前に一度今の契約状況を見直してみましょう。

オトク7:会社の財形住宅融資制度を利用する

勤務先で財形貯蓄をしている人は、財形住宅融資制度が利用できます。

(最近、財形貯蓄制度を取り入れている会社が減ってきているため、まず勤務先が財形貯蓄制度を導入しているか確認してみましょう。)

また、過去1年以上続けていること、貯蓄残高が50万以上と利用できる条件がありますので、将来的に住宅ローンを考えている方は、早めに申し込んでおきましょう。

利用できる方の条件は下記のとおりです。

- ア) 一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄のいずれかを1年以上継続して行っている方

- (イ) 申込日前2年以内に財形貯蓄の預け入れを行っている方

- (ウ) 申込日における財形貯蓄残高が50万円以上ある方

財形住宅融資の概要

参照:マイナビニュース 財形貯蓄をしている子育て世帯に朗報! 「財形住宅融資」が金利を▲0.2%優遇

https://news.mynavi.jp/article/moneytechnic-30/

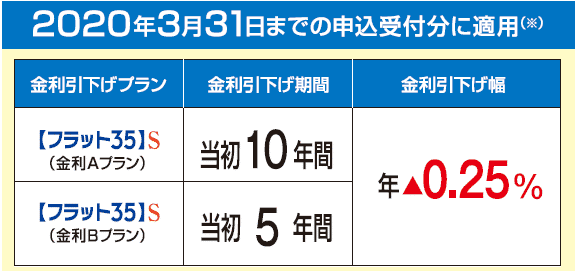

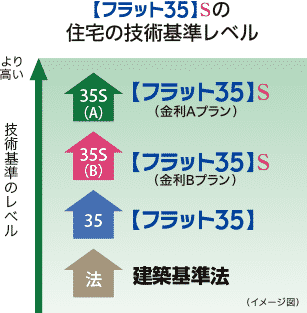

オトク8:フラット35Sで、当初金利を抑える

耐震性や省エネなど、物件が一定の条件を満たしている場合、よりお得な「フラット35S」が利用できます。

金利AプランとBプランの2種類があり、住宅の技術基準レベルが高いと、金利の引き下げ年数がより長くなります。

参照:住宅金融支援機構 【フラット35】S

https://www.flat35.com/loan/flat35s/index.html

フラット35Sが利用できると、フラット35よりも総返済額が大幅に削減することができます。

例えば下記の条件ですと、金利Bプランで38万円、金利Aプランだと71万円も返済額を減らすことができます。

【試算例】借入額3,000万円(融資率9割以下)、借入期間35年、元利均等返済、ボーナス返済なし、借入金利年1.35%※の場合

※ 2018年4月において借入期間が21年以上、融資率が9割以下、新機構団信付きの場合で、取扱金融機関が提供する最も多い【フラット35(買取型)】の金利

参照:住宅金融支援機構 【フラット35】S

https://www.flat35.com/loan/flat35s/index.html

【新築住宅・中古住宅共通の基準例】

次表の(1)から(6)までのうち、いずれか1つ以上の基準を満たす住宅であること。

| 省エネルギー性 ※1 |

|

| 耐震性 |

|

| バリアフリー性 |

|

| 耐久性・可変性 |

|

参照:住宅金融支援機構 【フラット35】S

https://www.flat35.com/loan/flat35s/index.html

オトク9:銀行によっては、住宅ローンの特典が充実

住宅ローンは金利やお買い物割引や大量ポイントをゲット!

最近では、イオン銀行や楽天銀行など、スーパーや様々なサービスと提携した銀行がたくさんあります。

そのような銀行の住宅ローンは、金利以外にも提携店での割引やポイントなどのサービスを受けられるものがあります。

例えば、イオン銀行ではイオン系列店での買い物が5年間5%オフになるなど、お得なサービスがあります。

参照:イオン銀行 イオンセレクトクラブ

https://www.aeonbank.co.jp/housing_loan/select_club/

また、Tポイントと提携しているSBISBI新生銀行では、10年間毎月1000ポイント獲得できる特典があります。

参照:SBISBI新生銀行 Tポイント×ステップダウン住宅ローン

https://www.shinseibank.com/powerflex/cam/cam_tpoint_hl.html

買ってからも見逃し厳禁

無事、ローンの審査も通り、住宅を購入!夢のマイホームが手に入って一安心!

でも、住宅購入してからもアンテナは常に張っておきましょう。

なぜかというと、買ってからも住宅に関する情報はとても大事だからです。

特に住宅ローンは30年近く、長期にわたってお付き合いするローンです。人生30年の間にさまざまなライフイベントが起こるもの。

それに対応して、うまくお付き合いしていくのも大事なことです。

また、今後の社会の動きによっては税金や制度の面が変わってくるかもしれません。

実際、若年層の経済状況の悪化にともなって住まい給付金などの保証制度や、低金利ローンなど、より「買いやすい」動きが出ています。

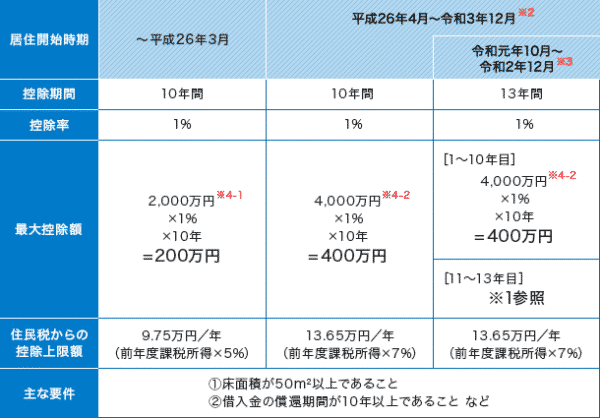

消費税10%で改定・「すまい給付金」

2014年4月に消費税が8%へと引き上げられた際、その負担増を軽減するために新設された「すまい給付金」制度。2019年10月からの消費税10%増税に向けて、この制度がよりお得に変更されました。

もともと、一定の収入以下(年収510万円以下が目安)の人が住宅ローンを借りて家を買う場合、収入に応じて最高30万円の給付が受けられる制度でしたが、消費税10%になると、給付額は最大50万円に引き上げられ、収入の上限(年収775万円以下が目安)も引き上げられます。

参照:スマイル・プラニング株式会社 消費税増税で、すまい給付金はいくらもらえる?!

https://www.smile-planning.jp/news/sumai-kyufukin/

参照:すまい給付金 消費税率引上げに伴う住宅に関する経過措置

http://sumai-kyufu.jp/outline/background/keika.html

まとめ

いかがでしたでしょうか?今回は、主にローン面でのお得な裏技をまとめてみました。

どうしても金利や返済期間などに目が行きがちですが、それ以外にも団体信用生命保険や財形住宅融資制度など、負担を軽減するための方法がたくさんあります。

また、イオンや提携するサービスの多い銀行では、そのほか毎日の暮らしに便利なサービスもありますので、長い目で自分たちに合ったローンを探してみましょう。

さらに今後、住宅に関する国の制度も変わっていきますので、その都度見逃さないように気を付けましょう。

一生に一度の買い物で、なかなか機会がない分どんなものが良いのかってしまいがちですが、後悔しないように焦ら情報収集をしていきましょう。